Pamokos neišmoktos

Andreasas Dombretas garsiai nusijuokia prisiminęs kalbas prieš „Lehman Brothers“ banko žlugimą. Tą savaitgalį kalbėta apie pasaulio pabaigą.

Europos bankai vis dar turi daug blogų paskolų, likusių nuo finansų krizės laikų – vien Vokietijos „Commerzbank“ tokios paskolos siekia 136 mlrd. eurų.

Savaitgalį prieš 2008 m. rugsėjo 15 d. A.Dombretas dirbo „Bank of America“ Vokietijos padalinio vadovu. Jis sužinojo, kad „Bank of America“ ketina derėtis su „Lehman Brothers“ dėl perėmimo.

Šeštadienį jis praleido nagrinėdamas „Lehman Brothers“ finansinius dokumentus, o sekmadienį sulaukė žinios iš JAV, kad Amerikos bankas neketina valdyti „Lehman Brothers“ – vietoje to norima perimti kito banko – „Merrill Lynch“ valdymą. A.Dombretas jautė, kad pastarasis yra geresnė alternatyva, tačiau finansų specialistui buvo aišku, kad žinia apie „Lehman Brothers“ bankrotą turės nepaprastai didelį poveikį bankų sektoriui ir visam pasauliui.

Dabar A.Dombretas priklauso Vokietijos centrinio banko „Bundesbank“ vykdančiajai tarybai ir yra atsakingas už finansinį stabilumą. Jis yra oponentas visai komercinių bankų industrijai. Paklaustas, ar bankai išmoko 2008–ųjų pamokas, jis užtikrintai atsako: „Vargu ar bankų sektorius dabar yra labiau apsaugotas nei prieš penkerius metus.“

Pasak A.Dombreto, dėl su bankų sistemos stabilumu susijusių sprendimų turi būti tariamasi kur kas greičiau.

Kalbos ir liko kalbomis

2009–2011 m. susitikimuose G–20 valstybių vadovai priėjo prie išvados, kad reikalingos neatidėliotinos bankų sektoriaus reformos. Didžiųjų pasaulio valstybių lyderiai, įskaitant Angelą Merkel ir Baracką Obamą, nusprendė, kad bankai daugiau negali šantažuoti pasaulio ir turėti tokios įtakos, kokią turėjo iki krizės. Jie buvo per daug reikšmingi, kad žlugtų, nes valstybės ištiesdavo pagalbos ranką.

Tačiau kol kas reikšmingesnių G-20 sprendimo rezultatų nematyti.

Didieji pasaulio bankai, ypatingai JAV, vėl savo sąskaitose turi milijardus dolerių. Tačiau šie iš pirmo žvilgsnio

|

| „Lehman Brothers“ |

džiuginantys duomenys yra apgaulingi, nes bankai dideles pinigų sumas skolingi savo gelbėtojams – vyriausybėms, į bankų sektorių sukišusioms milijardus. Vyriausybės po krizės ėmė lėtai maitinti bankus pigiais pinigais.

„Daugelis euro zonos bankų susidurtų su sunkumais, jei turėtų išsiversti be Europos centrinio banko pagalbos“, – sako Miuncheno technikos universiteto finansų specialistas Christophas Kasereras.

Pasak jo, šiuo metu didelė dalis finansų institucijų nedirba pakankamai pelningai, kad ilgalaikėje perspektyvoje išgyventų be pagalbos.

Bankai – zombiai

Žlugus dideliam bankui pasekmės būtų labai rimtos ir bankus vėl tektų gelbėti mokesčių mokėtojų pinigais.

Euro zonos šalys, bijodamos pasekmių, kurias gali sukelti bankų likvidavimas, sukūrė bankus–zombius: Europos bankai vis dar turi daug blogų paskolų, likusių iš finansų krizės – vien Vokietijos „Commerzbank“ tokios paskolos siekia 136 mlrd. eurų.

„Royal Bank of Scotland“ analitikai skaičiuoja, kad bankams per artimiausius trejus metus reikia turėti 3,2 trln. eurų vertės turto, o tuo pat metu pritraukti 47 mlrd. eurų naujo kapitalo, kad jie būtų saugūs.

Jeigu bent vienas iš didžiųjų bankų žlugtų, tai greičiausiai būtų viso bankų sektoriaus sveikimo pabaiga.

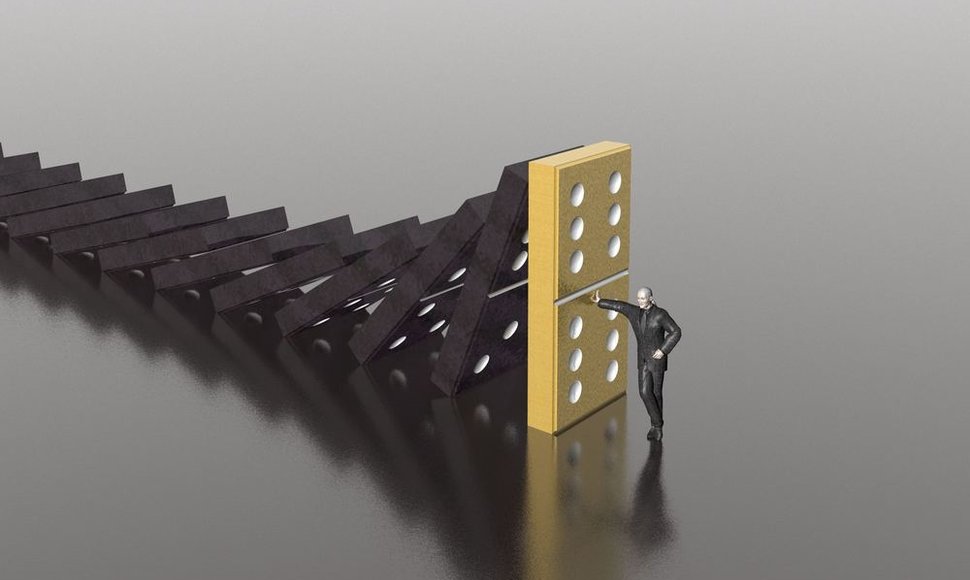

„Nors žlugus dideliam bankui domino efektas (grandininė reakcija) pasireikštų ne taip greit, kaip prieš penkerius metus, pasekmės būtų labai rimtos ir bankus vėl tektų gelbėti mokesčių mokėtojų pinigais“, – sako C. Kasereras.

Per pastaruosius kelerius metus buvo priimta daug naujų įstatymų, gairių, išsakyta įvairių rekomendacijų dėl bankų sektoriaus. Pavyzdžiui, bankams buvo taikomi kapitalo pakankamumo reikalavimai, tačiau jie vis dar neužtikrina finansinio stabilumo. Bankų priežiūros institucijos nutarė atskirti bankų sistemas, skirtas apsaugoti gyventojų indėlius, ir prekybos rizikingais vertybiniais popieriais, tačiau šie modeliai dar anaiptol nėra visiškai įgyvendinti.

Bankai bankroto atveju turi būti likviduoti pagal aiškias taisykles.

Didžiųjų pramoninių valstybių vadovai sutinka, kad bankai bankroto atveju turi būti likviduoti pagal aiškias taisykles ir kad jie turi būti gelbėjami ne mokesčių mokėtojų pinigais. Tačiau kol kas bendrų taisyklių tarptautinėje bendruomenėje nėra.

Bankų darbuotojams mokamos premijos prasidėjus krizei kuriam laikui buvo apkarpytos, tačiau dabar jos ir vėl išaugo. Bankų priežiūros institucijos skelbė, kad reikėtų pažaboti tarp bankų klestinčią prekybą išvestinėmis finansinėmis priemonėmis, kad ji turėtų vykti tik biržose. Vietoje to, prekyba išvestinėmis finansinėmis priemonėmis nuo 2009 m. tarp bankų išaugo penktadaliu.

Trūksta kapitalo

„Esminiams sistemos pakeitimams reikia pinigų, todėl įstatymų leidėjai jų kratosi“, – pasakoja Europos ekonominių tyrimų centro prezidentas Clemensas Fuestas.

Bankų vadovai pasitaikius progai pabrėžia, kad įvesti naujas taisykles bankams kainuotų milžiniškas sumas pinigų, o dėl galiausiai nukentėtų investuotojai, verslininkai ir visi taupantys gyventojai.

„Priešingai gražiai retorikai, Vokietija, Prancūzija ir netgi Japonija užkirto kelią griežtesniam bankų sistemos reguliavimui“, – sako Ženevos universiteto finansų ekspertas Haraldas Hau'as. Pasak jo, didžiosios valstybės baiminasi, kad jų bankai dėl reguliavimo nepatirtų spaudimo.

„Lehman Brothers“ bankroto metu daugelio didžiųjų bankų kapitalo pakankamumo rodiklis tesiekė 2 proc. viso jų turto. Kiti 98 proc. tebuvo pasiskolinti pinigai. Esant tokiam rodikliui, netgi menki nuostoliai banką gali atvesti prie bankroto. Pasak H.Hau'o, dabar daugelio didžiųjų pasaulio bankų kapitalo pakankamumo rodiklis siekia vos 3 proc., o idealiu atveju reikėtų turėti 15 – 20 procentų.

Tokios taisyklės vis dar nėra įgyvendinamos. Užuot jas įgyvendinusios, bankų priežiūros institucijos ragina bankus mažiau kapitalo turėti mažiau rizikingiems sandoriams, ir daugiau – rizikingesniems. Ši idėja atrodo patraukli, tačiau kas yra išties rizikinga, o kas ne, galima pamatyti ne iškart.

Pavyzdžiui, vis dar nėra kapitalo atsargų reikalavimų daugumai vyriausybių obligacijų, nors vargu ar kas nors kitas gali labiau gąsdinti bankus, nei valstybės skolų krizė. Tačiau kas kitas, jei ne bankai, finansuos nesaikingą vyriausybių skolinimąsi?

Dalis bankų funkcijų yra prisiimti riziką už vyriausybių ir verslo skolinimąsi. Bankai negali visiškai savęs apsaugoti nuo rizikos ir tuo pat metu dirbti pelningai. Reguliavimas reikalingas tam, kad būtų sutarta, kas galės prisiimti nuostolius ir riziką.

Nuo "Lehman Brothers" žlugimo finansų įstaigų kreditavimas buvo labai paplitęs. Bankų kreditoriais dažai tampa kiti bankai, o tai kelia grandininės reakcijos grėsmę, kad žlugus vienam bankui, nukentės visas sektorius, visai kaip po „Lehman Brothers“ žlugimo.

Skaidrumo vengia

Kuo didesnis ir mažiau skaidrus bankas, tuo didesnė tikimybė, kad valstybė bankroto atveju jį gelbės.

„Ši problema labai gerai atsispindi daugelyje bankų reformų planų“, – aiškina Janas-Pieteris Krahnenas iš Frankfurto universiteto. Pasak jo, tam tikrą fiksuotą bankų paskolų dalį turi sudaryti paskolos ne iš kitų bankų, o, pavyzdžiui, pensijų fondų ar draudimo įmonių, nes pastarieji gauna lėšas iš klientų ilgesniam laikui ir galėtų geriau atlaikyti išbandymus. Tačiau šis sprendimas turi ir neigiamą pusę – banko bankroto atveju neišvengiamai nukentėtų pensijų fondų klientai.

Jei bankams sekasi prastai, jų klientai neišvengia rizikos – jie gali būti apmokestinti papildomais pensijų fondų mokesčiais ar dėl banko patirtų nuostolių turėti mažesnę investicijų grąžą.

Tačiau šios rizikos turi būti labai gerai įvertintos ir ne didesnės negu yra iš tikrųjų. Rizikingi sandoriai, tokie kaip prekyba vertybiniais popieriais, neturi liesti taupančiųjų pensijoms.

Šiaip ar taip, finansų ekspertas C. Kasereras nėra tikras, ar iki šiol Europoje ir JAV priimti sprendimai, skirti atskirti rizikingą ir nerizikingą veiklas, padės.

„Vokietijos bankų sistemos išskaidymas niekaip neprisideda prie jos stabilizavimo, – sako jis. – Juk motininė banko bendrovė galiausiai atsako už visus banko padalinius.“

Tačiau bankų prekyba rizikingais vertybiniais popieriais galėtų būti gerokai saugesnė. „Kuo daugiau prekyba išvestinėmis finansinėmis priemonėmis kontroliuojama, tuo mažesnė rizika. Tačiau bankai skaidrumo vengia sąmoningai, nes, norėdami dirbti skaidriai, jie turėtų atskleisti duomenis apie savo pelną“, – kalba H.Hau'as.

Kuo didesnis ir mažiau skaidrus bankas, tuo didesnė tikimybė, kad valstybė bankroto atveju jį gelbės. „Bankai žino, kad jei jų veikla sudėtinga ir mažai kam suprantama, jie bus išgelbėti“, – Europos ekonominių tyrimų centro prezidentas C.Fuestas.